电解铝产能西移是行业发展的必然,目前西北拟规划建设的电解铝项目达40个以上,合计产能超过2000万吨,新建项目未来的进度直接关乎中国铝市供应,对铝价走势起着重要的指导意义。本报将陆续刊登新湖期货研究员许红萍对新疆、青海、甘肃、宁夏、内蒙古主要电解铝生产企业的实地调研报告,希望能解析未来中国电解铝西移随“电”而走的转移规律,以及新建产能的投产与市场供应、消费的同步关系。

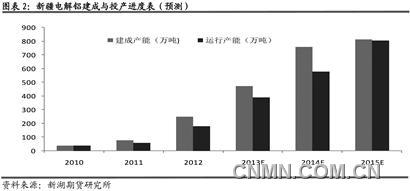

新疆电解铝建成与投产进度表(预测)

资料来源:新湖期货研究所

新疆电解铝电价及成本情况

资料来源:中营网,新湖期货研究所

产能规划大、落实小

目前新疆维吾尔自治区规划电解铝产能1953.5万吨,其中目前已开始布局有投产的企业为9家,总产能在1373.5万吨。从工信部叫停电解铝项目及限制产能等相关文件解读来看,新疆最终获得准批电解铝产能为910万吨,存在超建的产能可能达到1000万吨,但从本次调研及各企业的建设进度来看,笔者认为新疆产能预估为772.4万吨。截至“十二五”末,新疆能够实现投产产能(运行产能+各年投产产能量)约为708万吨,超过山东和河南,达到全国第一。建成率(五成左右)远低于行业平均80%,主要有以下几方面的原因:

一是新疆成本优势低于预期。截至目前,大部分入疆外来电解铝企业仍亏损,仅新疆信发盈利较好。能源优势因内地煤炭价格下跌发电成本降低,使得新疆发电成本与内地仅0.1元之差,但运输成本占整个生产成本的17%之多,原料及产成品运输成本接近2000元/吨。同时,人工成本增加远大于东部省份,普遍人工成本在300元~400元/吨,而且还存在招工难度较大的问题。

二是新疆煤电政策兑现难。很多电解铝企业规划项目,是奔着新疆的煤炭资源去的,并非为了建电解铝项目,迎合当地政策所需,但在后期建设当中,煤炭资源的配置并未落实。据了解,大部分电解铝企业未拿到煤炭的开采许可,仅新疆神火、天山铝业等拥有一定的权限,其中仅新疆神火拥有准东露天煤5号井的开采(未来其自备电有一定的成本优势),其他各家均无煤炭的开采权及煤矿资源。从长远来看,新疆当地煤炭价格较规划之初明显上涨,由坑口价10元~20元/吨涨至70元~80元/吨,后期还存在上涨的可能性。因此未来成本上涨也成为必然,将进一步阻碍电解铝厂产能的建成和投产。调研中,部分企业明确表示,投产及建设要根据市场价格及需求来灵活配置,建设也基本是边建边投,建设进度远慢于预期,投产进度亦如是。

三是部分拟建项目叫停。在新疆电解铝产能规划当中,近630万吨为拟建项目,被紧急叫停,部分项目启动和续建的可能性较小,而中铝公司及宇虹公司虽有动工,但仅建设办公楼,厂房等未建,目前也处于停滞状态。

综合以上因素,新疆地区项目存在规划大落实小的特点,但无疑仍会成为未来国内电解铝产能较大的省份之一。